A Receita Federal publicou na 4ª feira (31.dez.2025) uma instrução normativa (nº 2.305 de 2025) com detalhamento da lei (LC 224 de 2025) que cria uma redução de 10% nos benefícios fiscais.

Um dos maiores destaques do documento foi a listagem nominal das renúncias não afetadas por causa das novas regras.

A legislação já dispunha das determinações, mas não de uma forma tão explícita quanto na instrução normativa. Leia abaixo o que ficou de fora:

- Entidades filantrópicas – Isenção de PIS/Pasep e da contribuição previdenciária patronal para entidades beneficentes de assistência social.

- Exportação da produção rural – Não incidência de contribuição social sobre receitas de exportações do setor rural.

- Pesquisa científica (CNPq) – Isenção de PIS/Pasep, Cofins e imposto de importação na aquisição e importação de máquinas, equipamentos e insumos destinados à pesquisa científica e tecnológica.

- Minha Casa, Minha Vida – Redução para 1% da alíquota do RET (Regime Especial de Tributação), englobando PIS, Cofins, IRPJ e CSLL, em projetos habitacionais de interesse social.

- Padis, semicondutores – Alíquota zero de PIS/Cofins e II sobre máquinas, equipamentos, softwares e insumos; redução de 100% do IRPJ sobre o lucro da exploração; concessão de créditos financeiros de IRPJ e CSLL vinculados a P&D.

- Prouni – Isenção de tributos federais sobre receitas e lucros das instituições privadas de ensino superior que aderirem ao programa.

- Simples Nacional – Redução da carga tributária por meio de base de cálculo e alíquotas diferenciadas para micro e pequenas empresas.

- MEI (Microempreendedor Individual) – Redução da contribuição previdenciária para 5% do salário mínimo.

- Segurado facultativo de baixa renda (dona de casa) – Contribuição previdenciária reduzida para 5%.

- Zona Franca de Manaus – importações – Suspensão ou aplicação de alíquota zero de PIS/Pasep-Importação e Cofins-Importação sobre matérias-primas e bens de capital.

- Zona Franca de Manaus – produção local – Aplicação de alíquota zero ou diferenciada de PIS e Cofins sobre a venda de produtos fabricados na ZFM.

- ZFM e Áreas de Livre Comércio – Isenção ou redução de impostos na entrada de mercadorias e aplicação de alíquotas diferenciadas de PIS e Cofins nas vendas.

- Zona Franca de Manaus e Amazônia Ocidental – Isenção ou redução do imposto sobre entrada e saída de mercadorias, com percentuais diferenciados conforme o tipo de produto.

- Áreas de Livre Comércio – Isenção de imposto na entrada de mercadorias estrangeiras destinadas ao consumo, à industrialização ou a atividades econômicas locais.

- Desoneração da folha – Substituição da contribuição previdenciária patronal sobre a folha de salários por alíquota incidente sobre o faturamento.

- Doações a entidades sem fins lucrativos – Dedução das doações como despesa operacional, limitada a percentual do lucro da pessoa jurídica.

- Horário eleitoral gratuito – Compensação fiscal às emissoras de rádio, televisão e telecomunicações pela cessão obrigatória de espaço eleitoral.

- Informática e automação – Concessão de créditos financeiros de IRPJ e CSLL vinculados a investimentos em pesquisa, desenvolvimento e inovação.

- Inovação tecnológica (Lei do Bem) – Exclusão do lucro real e da base de cálculo da CSLL de percentuais elevados dos dispêndios com pesquisa, desenvolvimento e inovação.

- TI e TIC – Exclusão, do lucro real, dos custos e despesas com capacitação de pessoal envolvido no desenvolvimento de software.

Leia abaixo a instrução normativa:

A legislação trata do corte de 10% de benefícios tributários. Destaca-se o Lucro Presumido, que terá uma elevação na carga. O texto também eleva os tributos cobrados a bets e fintechs.

Abaixo, entenda as regras da Lei Complementar nº 224 de 2025. A matéria dá aproximadamente R$ 23 bilhões em arrecadação extra para o governo fechar as contas em 2026.

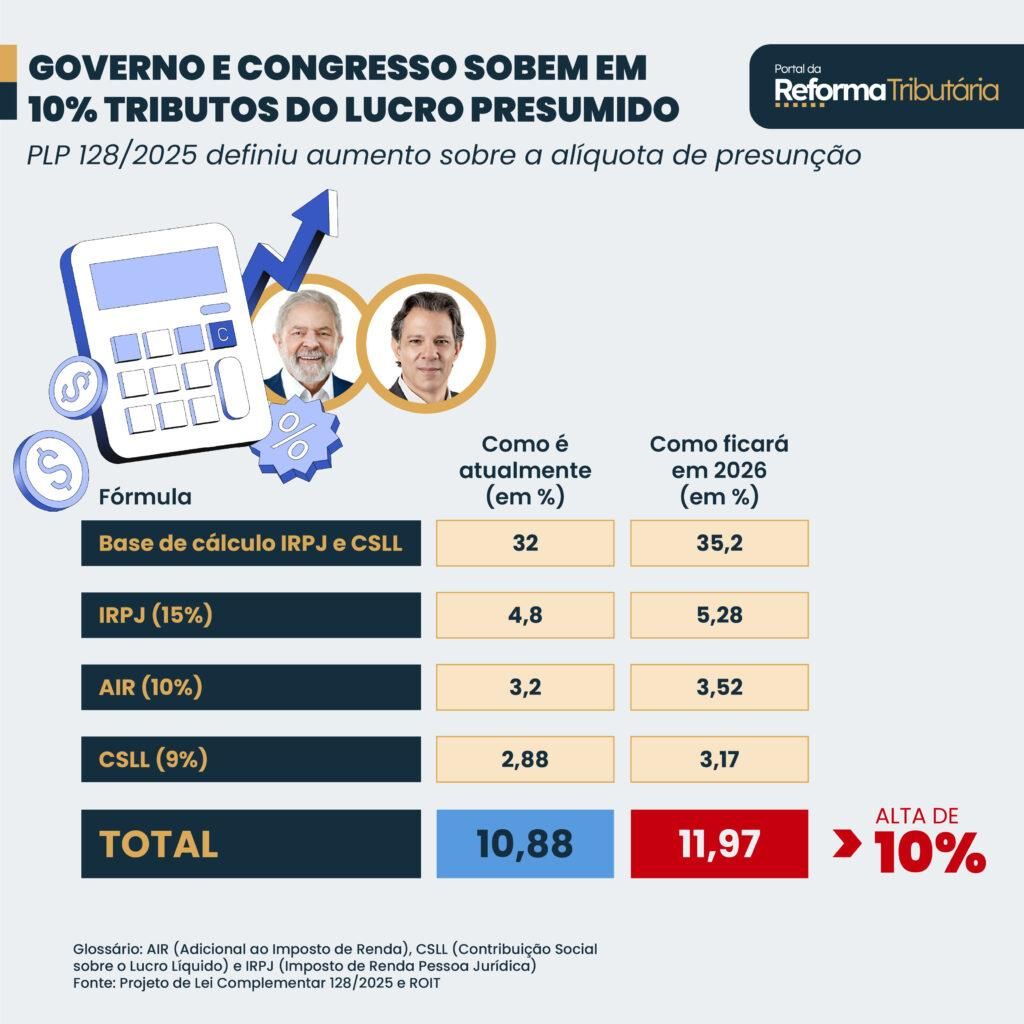

LUCRO PRESUMIDO

Haverá o corte de 10% nas deduções para as receitas que ultrapassem R$ 5 milhões no ano-calendário.

O Portal da Reforma Tributária já mostrou que a nova lei atingiu em cheio as 1,5 milhão de empresas que estão no regime tributário do Lucro Presumido.

Em uma simulação elaborada pela empresa de tecnologia ROIT é possível ver como se comportará a base de cálculo das companhias do Presumido.

Normalmente, o grupo de empresas desse regime estão na faixa acima do Simples Nacional (com teto de R$ 5 milhões) e faturam até R$ 78 milhões por ano.

Com esse novo aumento no Lucro Presumido, talvez já valha mais a pena as empresas migrarem para o regime do Lucro Real, analisou Lucas Ribeiro, CEO da ROIT. Entenda mais nesta reportagem.

RENÚNCIAS FISCAIS

Haverá uma redução linear de 10% em diversos benefícios fiscais. Apesar disso, muitos serão preservados –especialmente aqueles determinados pela Constituição:

- Cesta Básica.

- Zona Franca de Manaus.

- Simples Nacional.

- Entidades religiosas.

- Entidades assistenciais.

- Compensação fiscal a emissoras que cedem horário para propaganda eleitoral.

- Tributação de partidos políticos.

- Renúncias ao Minha Casa, Minha Vida.

- Renúncias ao Prouni (Programa Universidade para Todos).

- CPRB (Contribuição Previdenciária sobre a Receita Bruta).

A aplicação dos redutores funcionará dessa forma quando o benefício for:

- Isenção e alíquota zero – Terá alíquota de 10% da padrão sem renúncia.

- Alíquota reduzida – Soma de 90% da alíquota reduzida e 10% da padrão.

- Redução de base de cálculo – 90% da redução da base de cálculo prevista na legislação do benefício.

- Crédito financeiro ou tributário – Aproveitamento limitado a 90% do total do crédito. Inclui crédito presumido ou fictício.

- Redução de tributo devido – 90% da redução do tributo prevista na lei.

- Regimes especiais ou favorecidos opcionais em que os tributos são cobrados como porcentagem da receita bruta – Elevação em 10% da cobrança.

- Regimes de tributação com base de cálculo presumida – Acréscimo de 10% nos percentuais de presunção.

A lei específica alguns benefícios afetados:

- Desonerações detalhadas no demonstrativo de gastos tributários, elaborado todo ano pela Receita.

- Lucro presumido.

- Reiq (Regime Especial da Indústria Química).

- Crédito presumido de IPI.

- Crédito presumido da Contribuição para o PIS/Pasep e da Cofins previstas em diversas leis.

Como antecipou o Portal da Reforma Tributária, o texto considera a necessidade de noventena para a redução das renúncias.

A regra passa a valer a partir do 1º dia do 4º mês subsequente ao da publicação –neste caso, provavelmente próximo de 26 de março.

BETS

Haverá uma cobrança escalonada sobre a receita bruta dos jogos. Atualmente, há incidência de 12% para financiar algumas políticas públicas (educação, segurança, etc).

O texto determina que a cobrança será a seguinte:

- 2026 – Cobrança de 13%, com 12% destinado a políticas públicas e 1% à seguridade social.

- 2027 – Cobrança de 14%, com 12% destinado a políticas públicas e 2% à seguridade social.

- 2028 adiante – Cobrança de 15%, com 12% a políticas públicas e 3% para seguridade social.

As previsões vêm como alterações no § 1º-A do art. 30 da Lei nº 13.756 de 2018. O tópico também considera noventena.

FINTECHS

Haverá aumento na tributação do setor, que atualmente paga 9% de CSLL (Contribuição Social sobre o Lucro Líquido) em sua maioria.

Funcionará assim:

- Sociedades de crédito – CSLL de 17,5% de 2026 a 2027, passando para 20% a partir de 2028.

- Outras fintechs (administradoras de mercado de balcão organizado, bolsas de valores e de mercadorias e futuros, entidades de liquidação e compensação) – CSLL de 12% em 2026 e 2027, passando para 15% a partir de 2028.

As mudanças são instituídas por meio de uma nova redação do art. 3º da Lei nº 7.689 de 1988. No caso dessas empresas, também haverá noventena.

JCP

Os Juros sobre Capital Próprio atualmente têm incidência de 15% de Imposto de Renda. A alíquota subirá para 17,5% já em janeiro de 2026.

JCP são uma forma de distribuir parte do lucro aos acionistas como se fosse “juros”, permitindo à empresa deduzir esse valor de Imposto de Renda e da CSLL.

O governo Lula tentou emplacar o aumento dos tributos acima na medida provisória das aplicações financeiras (MP 1.303 de 2025), rejeitada pela Câmara. Agora, conseguiu uma vitória parcial no tema.